Информационное письмо об увеличении сроков отсрочки. Можно ли отсрочить платеж по кредиту

Практически каждый кредитный договор содержит пункт о возможности получения отсрочки по личным обстоятельствам, к примеру, если должник внезапно попал под сокращение или случился пожар, наводнение.

Предвидеть все невозможно, но финансово-кредитное учреждение, предоставляющее деньги в долг, все же рассматривает варианты, когда заемщик может претендовать на отсрочку платежа по кредиту на определенный промежуток времени. Этому решению всегда предшествует заявление клиента, образец написания знает компетентный сотрудник заведения.

Зачем банку так рисковать? Этот нехитрый прием позволяет привлечь много клиентов, тем более часто отсрочку могут попросить только те, кто брал деньги в долг в присутствии поручителя. Ситуация осложняется, когда в соглашении, составленном между заемщиком и учреждением, не заявлено об отсрочке платежа по кредиту. Как поступить тогда?

Не нужно прятаться от кредитной организации, это, прежде всего, невыгодно для вас. Сначала к вам будут приходить письменные извещения от банка, который напоминает об увеличении задолженности и сроках ее погашения. Если к должнику не может дозвониться и банковский работник, тогда дело передается в суд, который выносит решение о принудительном взыскании денег с заемщика.

Даже на этом этапе финансовое заведение готово идти на уступки и договариваться, а если нет, в работу вступают коллекторы, они-то уж точно доведут дело до конца. Постоянные звонки и визиты к родственникам, на место работы физлица в конце концов завершатся тем, что в качестве долга у последнего будет отобрано личное имущество – компьютер, плазма или другие дорогостоящие вещи. Более того, взявший кредит у банка заплатит двойную неустойку и услуги коллекторов.

Как выглядит отсрочка платежа по кредиту

Отсрочку можно получить в нескольких интерпретациях:

- Кредитные каникулы. Расчеты по кредиту временно замораживаются, то есть пока клиенту разрешается не погашать долг. Но лучше не надеяться на этот вариант, ведь он встречается крайне редко и по очень уважительным обстоятельствам, к примеру, если человек лишился крова.

- Реструктуризация долговых обязательств. Удовольствие погасить задолженность растягивается на более длительный отрезок времени, что происходит благодаря снижению величины ежемесячно производимой выплаты. Но тогда и процентов вы заплатите больше, чем первоначально предполагалось.

- Деньги вносятся не каждый месяц, а каждый квартал.

- Сначала оплачиваются проценты по кредиту, а после распределяется основной долг.

- Если в финансовом положении клиента впереди не предвидится просвета, тогда ему предложат продать что-то ценное и погасить хотя бы часть долговой суммы.

Инструкция на получение отсрочки платежа по кредиту

Невыплаты в ранее установленные по договору сроки могут быть 2-х видов:

- самовольные – когда плательщик самостоятельно принимает решение не вносить деньги на счет;

- легальные – вариант отсрочки оговаривается с банком, для этого необходимо написать заявление, где указать важную причину. Образец заполнения можно взять у банковских сотрудников.

Финансовое заведение предусматривает вариант задержки оплаты платежа по кредиту без разбирательств сроком 2-5 дней. После этого должник получает на мобильный телефон уведомление о целесообразности заплатить деньги или явиться в офис банка.

Отсрочку платежа по кредиту можно получить, последовательно проделав следующие действия:

- Придите в банк и поясните причины, по которым вы не в состоянии прямо сейчас погасить задолженность. Обстоятельства лучше подкрепить документально.

- Если сотрудники, учитывая основы финансовой политики кредитной организации, посчитают их серьезными, тогда вам предложат составить заявление на отсрочку, ведь именно заявление подтверждает намерение и желание должника сотрудничать с заведением и постепенно выплачивать долг.

- Бывает и так, что клиент имеет хорошую кредитную историю, и раньше за ним не было замечено просрочек. Тогда учреждение идет навстречу постоянному заемщику и предлагает отсрочку платежа по кредиту в качестве дополнительной услуги. Можно попросить образец заявки и у работника или написать самому.

- После того как предоставлен образец написания заявки и заявление рассмотрено в положительном для должника ключе, необходимо внести наличные по комиссии.

- К физлицу закрепляется ответственный работник, который «ведет» дело заемщика, составляет вместе с ним новый график платежей и отслеживает процесс внесения своевременной оплаты.

Заявление на отсрочку платежа по кредиту: образец

Желательно перед визитом в офис ознакомиться с тем, как выглядит заявление на отсрочку платежа по кредиту. Ниже мы предоставляем образец документа:

Руководителю ОАО «ПР-Банк»

Кулешову А. В.

Мартынова Игоря Дмитриевича,

проживающего по адресу:

г. Москва, ул. Федина, д. 12, кв. 56

тел. 8 (495) ***–**–**

Заявление

Прошу Вас рассмотреть вариант предоставления отсрочки платежа по кредиту, согласно действующему кредитному соглашению № * от **.**.****.

В настоящее время я попал под сокращение на прежнем месте работы, супруга не работает и находится в декретном отпуске, что подтверждают приложенные документы.

Окончательное решение о возможности отсрочить платежи по задолженности прошу сообщить в письменном формате по указанному адресу.

В качестве приложений присутствуют ксерокопии:

- кредитного договора;

- трудовой книжки, где стоит отметка о сокращении;

- бумаги о декретном отпуске супруги;

- дата **.**.****. Подпись ***.

Желательно написать заявление от руки как минимум 2 раза. Это всего лишь образец, как составить его самостоятельно, строгой единой формы не существует. Поэтому ориентируйтесь на свободный формат, с учетом обязательных атрибутов делового документа. Образец составления делового письма всегда содержит часть, где описывается, от кого и кому заполняется бумага, текст, дату и подпись.

Заявление можно передать, воспользовавшись одним из способов:

- По почте заказным письмом. Это позволит подтвердить факт вручения документа прямо в руки работнику банка, ответственному за получение и хранение корреспонденции.

- В руки при очной встрече с сотрудником кредитного учреждения. Проследите, что работник сделал соответствующую отметку в журнале, где отражается и регистрируется принятие документов. Если не уверены в правильности заполнения, попросите образец и сверьте составляющие.

Если банк не желает идти навстречу клиенту, последнему придется самостоятельно решать трудности, возникшие с финансами. Помните, что любой банк работает с определенной целью – увеличить собственную прибыль, а не заниматься благотворительностью, отвечать по обязательствам все равно придется.

Реалии сегодняшнего дня таковы, что многим из заемщиков, взявшим в лучшие времена один или несколько кредитов в банке нередко приходится сталкиваться с временными трудностями по возврату кредитных средств. И у каждого на то свои причины. Банки же применяют к должникам штрафные санкции, в результате чего долги растут, а финансовые проблемы заемщиков только усугубляются. Что же делать в подобной ситуации, ведь кредит все равно придется вернуть? Отсрочка платежа по кредиту – лучшее решение для тех, кто оказался в сложной жизненной ситуации.

В каких случаях можно отсрочить платеж?

Полная отсрочка по кредиту, позволяющая какое-то время не выплачивать ни тело кредита, ни проценты оформляется банком лишь в исключительных случаях. Чаще всего предоставляются так называемые «кредитные каникулы» на полгода или год, позволяющие сделать небольшую передышку в финансовом отношении (платить придется либо тело кредита, либо проценты). Но и для оформления такой отсрочки у заемщика должна быть весьма веская причина, хотя в банках стараются идти навстречу лояльным клиентам, временно оказавшимся в затруднительном положении.

На отсрочку выплаты по кредиту могут рассчитывать женщины, находящие в декретном отпуске или отпуске по уходу за малолетним ребенком (до 1,5 лет). Правда закона, который бы обязывал банк отсрочить заемщику выплату ссуды по указанным обстоятельствам, не существует. После подачи заявления в кредитное учреждение оно будет рассматриваться в индивидуальном порядке.

- Отсрочка кредита при рождении ребенка

Отсрочка кредита при рождении ребенка законом не предусмотрена и все зависит от кредитора. Банкам выгоднее решать проблемы с заемщиками полюбовно, а не через судебные инстанции, поэтому большинство из них идет навстречу клиентам. К примеру, при рождении ребенка Промсвязьбанк предоставляет трехмесячную отсрочку платежей по ипотечным кредитам, Сбербанк оформляет отсрочку по выплате основного долга на два года по кредитной программе «Молодая семья» при рождении второго ребенка. В банке Союз отсрочка выплаты кредита по беременности или рождении ребенка возможна для тех клиентов, кто брал кредит на обучение. Она может быть предоставлена на три года, хотя проценты по кредиту заемщик продолжает платить. Для получения отсрочки обычно подается заявление с приложенной к нему копией свидетельства о рождении ребенка.

- Отсрочка кредита при потере работы

При потере работы не стоит скрываться от банка и допускать просрочку платежей. Лучше сразу же прийти в учреждение, где была получена ссуда, рассказать о своих проблемах и показать свое намерение к дальнейшему сотрудничеству, стремление выплачивать кредит. Скорее всего, банк примет положительное решение по неожиданно возникшей проблеме, поскольку человека не пришлось разыскивать, а он честно пришел сам. Важно осознавать, что подобные вопросы могут решаться без жестких санкций.

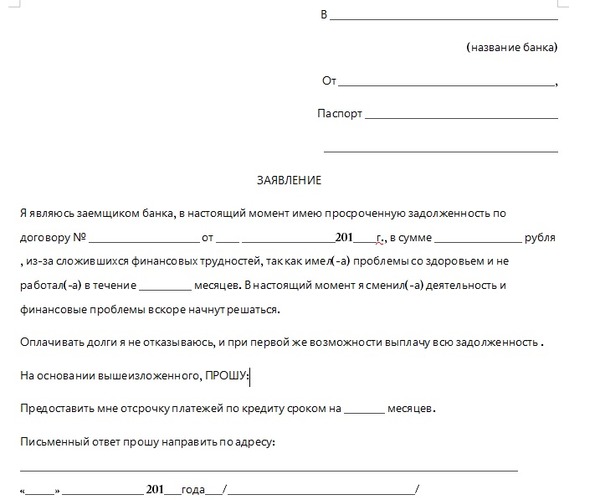

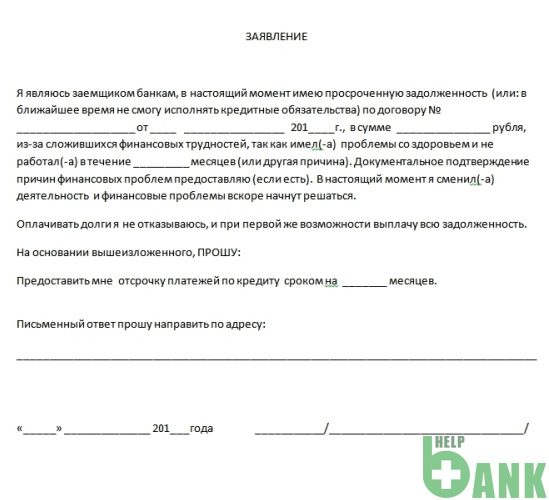

Список необходимых документов и образец заявления

Чтобы обратиться в банк по поводу предоставления отсрочки (при наличии уважительной причины) заемщику потребуется подготовить ряд документов и заполнить заявление.

ОБРАЗЕЦ ЗАЯВЛЕНИЯ НА ОТСРОЧКУ КРЕДИТА

В __________________________________

____________________________________ ____________________________________

Заявление на отсрочку платежа по кредиту и реструктуризации долга

Года между мной, _____________________ и ______________________________ был заключен кредитный договор __________ на следующих условиях: сумма кредита __________ рублей, на срок пять лет, дата окончательного возврата кредита _____________ года) процентная ставка по кредиту __% годовых, целевое использование – кредит. Согласно пункту Кредитного договора предусмотрено изменение размера процентной ставки, срока уплаты кредита Банком, как в одностороннем внесудебном порядке, так и по соглашению сторон. С «___»__________ ____ г произошло ухудшение моего финансового положения связанного с ___________________________________________________, что подтверждается следующим: На всем протяжении срока действия Кредитного договора _____________ мною, своевременно выплачивались Банку все платежи: основной долг, проценты, комиссии, на дату настоящего обращения отсутствует просроченная задолженность.

На основании вышеизложенного, прошу произвести отсрочить уплату кредита на срок до ______, произвести реструктуризацию задолженности по договору __________ , а именно:

1. снизить размер процентной ставки до ____% годовых; 2. пролонгировать сумму основного долга на срок __ лет, изменив срок окончательного погашения кредита. 3. отсрочить оплату по кредиту на срок _ год.

Приложение:

1. Копия доказательств подтверждающих ухудшение финансового положения – на _ листах.

__________________ __________________

«__» __________ 201_ года

Вместе с заявлением необходимо будет предоставить:

- Гражданский паспорт или другой документ, удостоверяющий личность.

- Выписку из трудовой книжки с записью об увольнении, справку с последнего места работы, подтверждающую снижение уровня заработной платы (форма 2-НДФЛ), справку о беременности, свидетельство о рождении ребенка.

Заявление об отсрочке кредита рассматривается банком на протяжении 7 дней, в результате чего выносится либо положительное, либо отрицательное решение. Если все прошло хорошо, то заемщик:

Заявление об отсрочке кредита рассматривается банком на протяжении 7 дней, в результате чего выносится либо положительное, либо отрицательное решение. Если все прошло хорошо, то заемщик:

- подписывает изменения по кредитному договору, куда вносится отсрочка выплаты кредита;

- получает на руки новый график платежей по кредиту;

- перестает выплачивать штрафы и пеню за неуплату отложенных платежей (при своевременной оплате в предыдущие месяцы).

Однако прежде чем обращаться в банк, следует взвесить все «за» и «против», ведь отсрочка по кредиту не делает его дешевле. Переплат не избежать и в результате придется выплатить больше, чем были изначально запланированы расходы.

Можно ли оформить потребительский кредит с отсрочкой платежа, и на каких условиях?

Потребительский (товарный) кредит с отсрочкой платежа обычно выдается в крупных магазинах и других торговых организациях на приобретение различных промышленных товаров. Все они имеют соответствующие договора с банками и являются посредниками между кредитными учреждениями и заемщиками.

Оформить товарный кредит может любое физическое лицо, достигшее возраста 18 лет при условии обеспечения ним обязательств погашения ссуды. После внесения через кассу магазина первоначального взноса покупатель получает или ему доставляют тот товар, под который были выделены кредитные средства в виде безналичной оплаты. Максимальный срок предоставления потребительского кредита с отсрочкой платежа составляет 57 лет. Денежная сумма, выделяемая заемщику, определяется исходя из совокупности его ежемесячного дохода.

Аннуитетная схема погашения займа означает, что банку ежемесячно выплачивается определенная сумма вместе с оплатой процентов за пользование кредитом. Допускается досрочное частичное или полное погашение ссуды согласно условиям, предусмотренным кредитным учреждением.

Возможность получения кредита означает комфортную жизнь. Без особых проблем и длительного откладывания денег с зарплаты вы имеете возможность открыть кафе в стиле прованс, полностью поменять интерьер в квартире или купить Volkswagen T1 в лучших традициях хиппи. Есть только одно но. Взятые в долг деньги придется вернуть. Делать это нужно постепенно, в соответствии с графиком, предложенным банком. Но что если вы задерживаете внесение платежа, и такие задержки рискуют стать регулярной головной болью – вашей и банковского менеджера? К вашим услугам такой способ легального и удобного разрешения проблемы, как возможность отсрочить платеж по кредиту.

Да, действительно. У вас есть шанс наладить свои финансовые дела, избежать проблем с коллекторами и сохранить квартиру, которая находится в залоге у банка. Все, что вам нужно сделать сразу после возникновения угрозы просрочки – обратиться к кредитору с просьбой предоставить что-то вроде каникул. Что это значит?

В течение определенного периода времени вы сможете не вносить взносы по основному кредиту или вообще ничего не платить – вид уступки зависит от правил конкретной организации, настроения менеджера или ценности вас как клиента. При этом вы будете обязаны возобновить платежи после истечения указанного срока. Разумеется, без последствий не обойдется – вам пересчитают график внесения платежей, увеличат период погашения.

В итоге вы заплатите банку больше, но если эта вынужденная мера необходима, следует воспользоваться возможностью, чтобы избежать куда более негативных последствий в виде судебных разбирательств, объявления банкротства, конфискации имущества и прочих не совсем приятных процедур. Как выстраивается банковская политика в области предоставления отсрочек своим клиентам, какие способы существуют и что необходимо сделать для того, чтобы оформить процесс официально, рассмотрим в настоящей статье.

Можно ли отсрочить платеж по кредиту и как это сделать

Все отношения, имеющие под собой правовую основу, начинаются с бумажного носителя информации, которому придали юридическую силу официальными печатями и подписями уполномоченных лиц. Документально подтвержденное соглашение между вами как клиентом и банком в качестве исполнителя услуги устанавливает условия, сроки и определяет дополнительные сценарии поведения на случай форс-мажорных обстоятельств.

Временная неплатежеспособность клиента относится к числу последних. Она может наступить по разным причинам и растянуться на разные сроки. Кредитору невыгодно тратить время на судебные процессы из-за временной задержки выплат, а также терять клиента, который с большой долей вероятности пользуется дополнительным пакетом продуктов банка. Очевидно, решение ситуации – компромисс, удобный всем вовлеченным сторонам, то есть возможность подать заявление на отсрочку по кредиту.

Эта мера – конкурентный инструмент привлечения финансовой организацией как можно большего числа новых клиентов. Ведь если некто сомневается какое учреждение выбрать, дополнительные преференции, гарантированные банком, могут стать решающим фактором.

Однако условия получения отсрочки устанавливаются в индивидуальном порядке каждой организацией. Многие учреждения предоставляют ее только тем заемщикам, у которых есть поручитель.

Как узнать имеете ли вы право на получение отсрочки? Факт наличия такой возможности прописывается в документе, который служит подтверждением ваших отношений с банком. Там будет написано в каких случаях клиент может обратиться за предоставлением каникул и какие варианты ему могут быть предложены.

Однако наличие такого пункта в договоре не является обязательным. Если его нет, не спешите отчаиваться. Вы все равно можете обратиться к займодателю с просьбой изменить условия погашения долга. На основе изложенной проблемы, учреждение решит что делать в вашей ситуации и можно ли пойти навстречу.

Что такое отсрочка платежа по кредиту?

Это понятие, широко распространенное в потребительском кредитовании. Оно относится к способам обеспечения финансовых обязательств перед банком, однако предусматривает некоторые изменения в графике и порядке погашения задолженности. Чаще всего, основные изменения касаются срока окончательного погашения долга.

Для оформления каникул по займу необходимо прийти в банк и сообщить о проблемах с погашением долга. Если у вас есть документы, подтверждающие временный характер неплатежеспособности (выписка из трудовой книжки об увольнении, медицинская справка о временной нетрудоспособности работника по состоянию здоровья или другие документы), их лучше предоставить менеджеру вместе с заявлением.

Основных причин для отказа две:

- возможность изменения графика выполнения обязательств не предусмотрена в конкретной кредитной организации;

- изучение ситуации клиента не выявило оснований для особого подхода.

Существует несколько вариантов того, как сделать отсрочку платежа по проблемному кредиту:

1 – Каникулы по основному долгу

Обычные взносы включают погашение задолженности по телу кредита, то есть сумме, которую вы взяли у банка в долг, а также процентной части – средствам, удерживаемым займодателем за пользование деньгами в расчете на определенный период. При введении режима освобождения от уплаты основной части долга, вы будете выплачивать только проценты.

2 – «Кредитные каникулы» с полной заморозкой платежей

Это более редкий способ отсрочки, предоставляемый исключительно в индивидуальном порядке самым надежным клиентам. При таком подходе на фиксированный промежуток времени клиент получает возможность не совершать никакие взносы, обязуясь возобновить выплату долга в полном объеме по истечении указанного срока.

3 – Реструктуризация задолженности

Реструктуризация представляет собой пересмотр условий кредитования. На основе финансового положения заемщика банк делает перерасчет суммы ежемесячных платежей, сокращая их размер, но увеличивая срок погашения. Таким образом, итоговая переплата растет, но регулярная финансовая нагрузка снижается. Чтобы банк пошел навстречу, необходимо предоставить рациональный и обоснованный план структурирования сделки, прогноз дохода, а также сопутствующие документы. Задача проработки технологии изменения условий сделки с целью оптимизации ее параметров и минимизации рисков лежит на самом заемщике. Главная задача – убедить банк во взаимной выгоде процедуры.

4 – Изменения графика

Не прекращая платить, вы можете попросить внести коррективы в план выплат. Например, вместо ежемесячной уплаты установленных сумм вы можете договориться о единовременном погашении месячных долгов раз в квартал, уменьшении платежей в определенные месяцы при условии пропорционального увеличения в другие.

Единого правила предоставления отсрочки не существует. Эти вопросы решаются в индивидуальном порядке и определяются исходя из текущего финансового положения заемщика и его кредитной истории. Максимальный срок каникул, при которых должник платит только проценты, ограничивается годом.

К основным преимуществам введения «особого режима» погашения относятся:

- возможность стабилизировать финансовую ситуацию, снизив ежемесячную финансовую нагрузку;

- адаптация уплаты задолженности к условиям финансового положения заемщика (возможность подстроиться под сезонную, проектную работу, а также иные индивидуальные характеристики).

Минусов больше.

В число недостатков и проблем, с которыми сталкиваются желающие изменить условия кредитования, входят:

- Переплата

каникулы оттягивают сроки погашения основной суммы долга, но проценты остаются прежними.

- Сокращение срока кредитования

Год отсрочки входит в основной срок, на который вам предоставляется заем. Следовательно, полную сумму нужно будет выплатить за меньший период времени. Как это происходит? Допустим, вы взяли кредит на 10 лет. Сразу после внесения первого платежа обратились в банк за предоставлением каникул. Если вам предоставляются каникулы сроком в один год, оставшийся платеж вы должны будете погасить не за те же десять лет, а уже за девять. Соответственно, ежемесячная финансовая нагрузка в течение следующих 9 лет будет увеличена.

- Проблема правильной оптимизации долга

Чтобы обратиться за реструктуризацией, придется рассчитать новый план самостоятельно и отстоять его обоснованность перед банковским менеджером. Сделать это нужно максимально грамотно, доказав необходимость применения процедуры, а также выгоду от самой организации.

Как получить отсрочку платежа по кредиту: перечень субъектов, имеющих право претендовать на изменение условий сделки

![]()

При каких условиях заемщик может претендовать на получение отсрочки? Только если имеет идеальную кредитную историю и соблюдает все правила погашения долга, в числе которых:

- своевременное внесение платежей до обращения за отсрочкой;

- отсутствие фактов сокрытия финансовой ситуации от банка;

- наличие финансовых трудностей, которые носят временный характер (будут преодолены за период, на который предоставят меры поддержки).

Разумеется, никто не запрещает вам обратиться за применением к кредиту особого режима погашения даже в случае несоблюдения вышеперечисленных требований. Однако вероятность позитивного ответа менеджера снижается пропорционально количеству нарушений.

Право рассчитывать на уступки от банка имеют право следующие категории граждан:

- временно утратившие источник дохода;

- женщины в период отпуска по беременности и имеющие на иждивении ребенка, не достигшего полуторагодовалого возраста;

- лица, имеющие медицинские выписки о временной нетрудоспособности работника;

- клиенты, которые содержат иждивенцев, нуждающихся в лечении;

- заемщики, испытывающие финансовые проблемы по объективным причинам (из-за последствий природных катастроф, других чрезвычайных ситуаций, а также личных материальных потерь в ходе пожара или иных неконтролируемых процессов);

- лица, сменившие место жительства (другой город) или планирующие это сделать.

Как оформить отсрочку платежа по кредиту: образец заявления

Процедура оформления зависит от порядка, предусмотренного в конкретном финансовом учреждении. Если в договоре есть пункты, описывающие варианты и порядок предоставления отсрочки, то вы можете смело следовать указанным предписаниям. Если такой информации нет, решение по вашему прошению примет специально созванная коллегия уполномоченных сотрудников банка. Тогда и процесс оформления будет определен дополнительно.

Заявление на отсрочку платежа по кредиту выглядит следующим образом (стандартный образец):

Как можно отсрочить платеж по кредиту в Сбербанке?

Один из самых популярных банков страны не стал бы таковым, если не шел на уступки клиентам. Однако также он не стал бы самым крупным и прибыльным предприятием финансового сектора, если не заботился о своей выгоде. Поэтому здесь вы сможете рассчитывать только на реструктуризацию.

С намеком на историческую справку

Еще несколько назад отсрочка платежа по кредиту в Сбербанке была вполне реальной. Некоторым клиентам в индивидуальном порядке разрешали замораживать платежи или переходить на особые условия сроком на шесть месяцев. В настоящий момент подобная возможность нивелирована.

Реструктуризация в Сбербанке – это корректировка графика выплат с целью уменьшения ежемесячной финансовой нагрузки. Преимущественно, учреждение работает по сценарию отсрочки погашения основного тела кредита при обязательной уплате процентной части. При этом нужно обосновать свое право на применение процедуры. Для этого придется собрать бумаги, подтверждающие временные финансовые проблемы – справки о доходах, счета, выписки из медицинских карт или трудовых книжек. Приготовьтесь к тщательной проверке предоставленных сведений. О своем решении банк уведомит вас в течение двух недель (средний срок).

Не думайте, что вам удастся сэкономить или получить дополнительные преференции. В пересмотренном графике будут учтены все риски банка в соответствии со сложившейся ситуацией.

Преимущества? Снижение ежемесячной финансовой нагрузки и отсутствие проблем с банком в виде коллекторов и прочих неприятностей.

ВТБ: отсрочка платежа по кредиту

ВТБ – это надежность и безопасность. Это подтверждается не только регулярной работой организации, но и отношением к клиентам.

Отсрочка здесь тоже возможна. Для того чтобы ее получить, необходимо предоставить документы, обосновывающие ваше право, а также соответствовать следующим условиям:

- проходить по ставке займа (перенесение срока выполнения обязательств предоставляется по определенным кредитам);

- сумма долга находится в промежутке от 30 тысяч рублей до 1 млн рублей (до полумиллиона, если заявка оформляется без личного присутствия заемщика в банке – посредством электронных форм).

Как у банка попросить отсрочку платежа? Собрать документы и подать заявление.

Стандартный пакет бумаг включает:

- справку о доходах;

- копии удостоверения личности или документа, который его заменяет;

- выписки из трудовой книжки;

- медицинские справки о состоянии здоровья (при временной утрате трудоспособности по причине состояния здоровья);

- сведения из центра занятости.

Претендовать на применение специальных условий могут те же категории граждан, что были описаны выше.

Вариантов уступок несколько:

- полная;

- частичная;

- изменение графика.

Первый способ предусматривает введение режима каникул – перерыва в погашении основной задолженности и процентов. Второй – замораживает основной долг при сохранении необходимости платить процентную часть. Третий – это обычный перерасчет ежемесячных платежей в соответствии с возможностями клиента.

Срок каникул может быть ограничен периодом в полгода, а может быть продлен до окончательного разрешения финансовых проблем заемщика.

В заключение

Да, внесение изменений в изначальные условия сделки – это риск. Вы можете понести убытки, увеличить финансовое бремя, а также столкнуться с проблемами некорректной реструктуризации, выполнения особых условий банка и другими трудностями. Однако если ситуация действительно серьезная, и у вас нет иной возможности избежать проблем с коллекторами, банкротством и другими неблагоприятными последствиями просрочек, подобная альтернатива станет отличным решением. Поэтому прежде чем заключить договор с банком, уточните о возможностях получения отсрочек.

Заёмщик, обслуживающий кредит, гораздо выгодней должника. Именно поэтому финансовые учреждения в большинстве случаев идут навстречу своим клиентам, стараясь найти компромисс при возникновении сложностей в период погашения кредитного займа. Но в данном случае очень важно обратиться в банк вовремя, не запуская ситуацию.

Когда следует обратиться в банк для получения отсрочки?

Если заёмщик понимает, что денег на очередной платёж по кредиту систематически не хватает, это является тревожным сигналом того, что следует срочно обратиться в банк за помощью в получении отсрочки. Даже в том случае, если просрочка не наступает, но собственных денег всё равно не хватает или приходится одалживать на каждую оплату платежа, лучшим вариантом будет консультация специалиста банка и помощь в решении данной проблемы. Грамотный анализ сотрудника кредитного учреждения и возможные варианты помощи в сложившейся ситуации гарантируют скорейшую помощь с погашением кредита без образования задолженностей.

При обращении в банк с заявлением об отсрочке платежа по кредиту, у заёмщика есть возможность получить не только отсрочку по имеющемуся продукту, но также и иные виды (в частности, продление периода действия кредитного договора, изменение его графика и т.д.).

Образец заявления об отсрочке кредита

Помимо заявления об отсрочке, заёмщику необходимо предоставить документы, основываясь на которые он подтверждает невозможность исполнения своих обязательств, указанных в договоре о кредите (займе). К примеру, это может быть уведомление из военкомата о призыве в армию или справка о снижении уровня заработной платы.

Виды и программы отсрочек по кредиту

На сегодняшний день банки предлагают несколько вариантов, которые помогут на время решить проблему с кредитной задолженностью:

1. Рефинансирование имеющейся задолженности.

В данном случае заключается договор о предоставлении транша (кредита) на (в сумму транша входит основная сумма долга, комиссия и начисленные проценты).

2. Уменьшение размера комиссии по кредиту.

Данный вид реструктуризации носит временный характер, то есть снижение процентной ставки по кредиту происходит не на весь срок выплат, а лишь на некоторое время.

3. Частичная отсрочка кредитного платежа.

В данном случае представляет собой частичную отсрочку комиссий по кредиту, имеющую возможность одновременного применения с полной отсрочкой погашения платежей по основному долгу. График прочих платежей по данному кредиту имеет следующую схему: заёмщик в течение полного периода выплаты отсроченных процентов выплачивает каждый месяц кредитный платёж вместе с суммой текущих процентов и частью суммы отсроченных процентов.

4. Отсрочка суммы долга по основному платежу.

Одним из наиболее выгодных для заёмщика вариантов является частичная или полная отсрочка кредитных платежей на период до 12 месяцев. Такой вид отсрочки по кредиту называется « «. Так, в соответствии с дополнением к кредитному договору, осуществляется оплата комиссии (процентов) по займу, а оплата основного долга начнётся после отсрочки.

5. Изменение конечного периода погашения кредита.

В соответствии с данным вариантом реструктуризации, кредитная нагрузка уменьшается посредством увеличения периода действия договора, согласно которому распределение платежей осуществляется пропорционально новому времени действия договора.

6. Пересмотр графика платежей по кредиту.

Согласно данному варианту, реструктуризация кредита происходит благодаря пересмотру графика назначенных банком платежей – их дата максимально приравнивается к дате получения заёмщиков основных средств для погашения кредита.

Нюансы и выводы

Как бы то ни было, любые варианты реструктуризации напрямую зависят от составленного договора на кредит. Необходимо учитывать тот факт, что лишь заёмщики, не имевшие ранее просрочек по кредитам, имеют возможность рассчитывать на реструктуризацию.

Важно осознавать, что даже спасительная отсрочка по выплате основного долга по кредиту возможна лишь максимум на 6 месяцев (в исключительных случаях она может достигать 1 года). Но комиссии и ежемесячные проценты при этом следует оплачивать полностью.

Но бывают случаи, когда у заёмщика нет возможности оплатить даже комиссии и проценты по кредиту. Тогда он должен обратиться с заявлением в банк об отсрочке основного платежа и одновременном снижении комиссий или процентной ставки за кредит.

Но, согласно многолетнему опыту, банки с большой неохотой соглашаются на данные действия. Несмотря на то, что многим заёмщикам удаётся получить положительное решение банка по данному вопросу, оно всегда будет временным явлением. Так, снижение процентной ставки по кредиту возможно на период не более полугода, что потребует дополнительных расходов от заёмщика, к примеру, в виде переоформления нотариального залога (ипотеки).

Квалифицированный банковский сотрудник поможет грамотно и на выгодных условиях оформить реструктуризацию долга перед банком, пообщается с клиентом относительно выбора варианта реструктуризации.

После того, как все договорённости достигнуты, их необходимо утвердить на банковском коллегиальном заседании, после чего сторонами подписываются соответствующие документы об изменении порядка погашения займа.