Страхование залога объекта недвижимости по ипотечному кредиту. Как осуществляется страхование залога по ипотечному кредиту

Тесная связка понятий «имущество» и «страхование» ясна для каждого, кто имеет возможность распоряжаться собственностью и знает, какими душевными переживаниями и материальными расходами чревата ее порча или утрата.

Поэтому само по себе требование одновременно с квартирой приобрести еще и страхование залога по ипотечному кредиту протеста не вызывает. Другой вопрос – более щекотливый: почему я, неся бремя ипотечного кредита, должен дополнительно оплачивать сделку, все выгоды по которой получает банк? Ведь квартиру, находящуюся в залоге, можно считать своей собственностью лишь с определенной долей условности. В таком рассуждении есть определенный резон, тем более что и представители банка, и страховщики не горят желанием давать подробные объяснения, ограничиваясь лаконичным: «так положено».

Для начала разберемся с терминологией

Залог - это способ обеспечения долгового обязательства. При залоге кредитор также именуется залогодержателем, а должник – залогодателем. В случае неисполнения должником обязательств по кредитному договору, к залогодержателю переходят права на заложенное имущество. Он может распорядиться этим имуществом по своему усмотрению, с целью погашения долга.

Согласно ст. 31 Федерального закона «Об ипотеке (залоге недвижимости)», имущественное страхование объекта залога при ипотеке является обязательным. С его помощью покрываются риски полного или частичного уничтожения имущества в результате неблагоприятных внешних воздействий: пожара, затопления, стихийных бедствий и т. д. При ипотеке страхование предмета залога также снижает риск невозврата кредита по причине утраты залогодателем имущества, выступавшего материальным обеспечением кредита.

Договор страхования залога – соглашение между страхователем (который одновременно является залогодателем и должником по кредитному договору) и страховщиком (в лице уполномоченного представителя страховой компании). Согласно этому соглашению, страховщик обязан осуществить выплату при наступлении страхового случая, а страхователь - уплатить соответствующую страховую премию (взнос). Срок действия договора страхования привязан к сроку кредитного договора, на протяжении которого действует залог.

Выгодоприобретатель по договору страхования залога - в случае с ипотекой, им становится банк-кредитор, на основании трехстороннего соглашения между банком, должником (страхователем) и страховщиком. Как правило, в соглашении оговаривается порядок расчетов при наступлении страхового случая, в частности, о выплате возмещения по заложенному имуществу. При этом сумма выплаты не должна превышать остаток задолженности по кредитному договору.

Чем вы рискуете?

Когда вы только-только въехали в новую квартиру, совсем не хочется думать о плохом. И конечно же, скорее всего, вы будете очень бережно относиться к своему имуществу. Но, увы, многоквартирный дом сам по себе является зоной риска, особенно если речь идет о новостройке или жилье, относящемся к ветхому фонду. Вашему спокойствию угрожает множество факторов. Часть рисков можно минимизировать, но на некоторые повлиять собственной волей попросту невозможно – только уповать на то, что «пронесет». Это и пожар, вспыхнувший по вине пьяного соседа, и петарда, брошенная в окно на Новый Год, и неудачный ремонт, при котором произошло повреждение несущих конструкций, или, упаси Бог, вас кто-то напрочь залил кипятком или засыпал нанопылью… Сюда еще нужно приплюсовать уже ставшие притчей во языцех взрывы бытового газа, химические утечки, внезапное повышение радиационного фона и прочие «ужасы нашего городка». А самое неприятное – что даже если эти кошмары наступят все разом, и жилье либо станет вовсе непригодным для жизни, либо существенно потеряет в цене, никто и ничто не снимет с вас обязанности по выплате ипотеки.

Согласитесь, есть большая разница в погашении кредита за квартиру, где вы наслаждаетесь семейным уютом, или за обгорелые останки, в реставрацию которых нужно вложить миллионы…

Вот почему и ваше сердце, и сердце кредитора может успокоить только страхование предмета залога по ипотеке. Полнота этого перечня зависит от правил выбранной вами страховой компании. Кстати, недавно законодатели окончательно согласились с тем, что банк не имеет права навязывать заемщикам услуги определенного страховщика, так что выбор вариантов расширился.

Впрочем, страховка залога по ипотеке в компании, аккредитованной банком, имеет свои плюсы, поскольку здесь, что называется, «все схвачено», процесс проходит без лишней волокиты, ну и при определенных раскладах можно получить скидку при оформлении полиса.

Основные документы, которые могут вам потребоваться при оформлении залоговой страховки

- Заявление (по форме страховой компании);

- Опись имущества, подлежащего страхованию;

- Копия кредитного договора/копия договора о залоге/возможно, потребуется также копия договора купли-продажи;

- Копия свидетельства о государственной регистрации залога (если регистрация предусмотрена законом), квитанция об оплате госпошлины;

- Выписка из реестра регистрации залогов.

Но в каждом конкретном случае список может быть скорректирован страховщиком. В зависимости от представленного «портфолио», будет рассчитана стоимость полиса страхования залога по кредитному договору.

За что платить: выгода мнимая и реальная

Страхование залога при ипотеке обычно обходится дешевле других видов полисов. Так, защитить квартиру от риска разрушения в среднем по рынку обходится в 0,2-0,4% от размера выданного кредита. Но поскольку при ипотеке чаще всего используется комплексное страхование, то есть помимо залога страхуется еще жизнь и здоровье, а также титул (об этих видах страхования читайте на нашем портале в разделе «Публикации»), то на круг сумма может быть и не такой уж маленькой.

При расчете страховой суммы за основу обычно берется сумма задолженности по кредиту плюс 10%. Индивидуальная стоимость полиса зависит от тарифов страховой компании.

Вроде бы, логичнее всего искать компанию, которая предложит самые низкие тарифы… На самом деле такая экономия (как и вообще экономия на страховке) может быть дурной, и оказать вам медвежью услугу при наступлении страхового случая.

О чем идет речь?

Закон «Об ипотеке» требует страхования предмета залога лишь на сумму ипотечного кредита, с учетом процентов.

Это едва ли будет иметь значение, если страховой случай так и не наступит. Но если наступит, то произойдет во что: страховая компания погасит банку остаток долга… и все. Банк доволен, страховщики не очень, но не в таком уж сильном накладе (чем позже наступил страховой случай, тем меньшую сумму нужно отдать на покрытие долга). А вот вы, хоть и сохраните жилье, не получите никаких дополнительных средств на устранение последствий несчастья. Или – на приобретение новой квартиры, если от старой вообще мало что осталось…

Но выход есть: страховка залога не на сумму ипотечного кредита, а на полную стоимость. На языке страховщиков это называется «безусловная франшиза». То есть, при наступлении страхового случая, страховщик гасит вашу ипотеку, а остаток от полной стоимости квартиры передается вам. Да, разумеется, стоить такой полис будет гораздо дороже, однако лишь в этом случае вы можете быть уверены, что не останетесь в итоге у разбитого корыта.

Вывод ясен – ни банки, ни страховые компании не лукавят, когда говорят о взаимовыгодных условиях страхования залога. И законодатель в данном случае проявляет разумную предусмотрительность, поскольку требование обязательного страхования ипотечных квартир в разы снижает риски, сопряженные с этим видом ссуд. А самое главное, что страхование залога позволит вам в любой ситуации не только выплатить долг, но и получить в свое распоряжение свободные денежные средства.

Основная задача кредитных организаций - построить грамотную систему управления кредитными рисками, чтобы свести к минимуму возможность невозврата средств заемщиками. Страхование залогового имущества является одним из способов минимизации потерь для банка. Кто должен заключать договор страхования залогового имущества? Может ли банк сделать обязательным страхование залога? От каких рисков страхуют залог? Ответим на эти вопросы в данной статье.

Что это и для чего нужно?

Есть 3 вида обеспечения кредита: без какого-либо обеспечения, с поручительством третьих лиц и с предоставлением залогового имущества. В последнем случае заемщик гарантирует банку, что в случае неисполнения им обязательств (прекращения выплат по кредиту) во владение банка перейдут заранее определенные материальные ценности, которые и являются предметом залога. В качестве таких материальных ценностей может выступать недвижимое имущество, земельные наделы, автомобили и т.д.

В большинстве случаев предмет залога остается во владении заемщика до тех пор, пока он не нарушит условия кредитного договора. Вследствие этого возникает риск, что в процессе эксплуатации предмет залога утратит свою ценность (автомобиль попадет в ДТП, в квартире случится пожар и др.). Чтобы обезопасить себя банк может настоять на страховании залогового имущества. С одной стороны, пункт 2 статьи 16 Закона «О защите прав потребителей» запрещает организациям обусловливать приобретение одних товаров, необходимостью приобретения других. Значит, заемщик может отказаться от страхования, но он продолжит претендовать на кредит. С другой, банк может завысить процентную ставку по кредиту, сделав его не таким привлекательным.

Единственный случай, когда банк по закону может обязать заемщика застраховать залоговое имущество - предоставление ипотечного кредита. Согласно статье 31 Федерального залога «Об ипотеке» особенности страхования залога (в данном случае недвижимого имущества) определяются кредитным договором, и если банк указал такую необходимость, то заемщик обязан будет это сделать.

Страхование залогового имущества выгодно в первую очередь для кредитной организации. Так она гарантирует, что в случае неисполнения должником своих обязательств, средства по кредитному договору все равно будут возвращены на счет. Тем более страхование залогового имущества осуществляется за счет средств заемщика. Банк при этом никаких дополнительных потерь не несет. Для заемщика страхование залогового имущества выгодно в том отношении, что при возникновении обстоятельств, препятствующих совершению выплат по кредиту и одновременном уничтожении (порче) залогового имущества, кредит не повиснет неподъемным грузом, а будет выплачен за счет средств страховой компании. Большинство заемщиков предпочли бы не страховать залоговое имущество, считая такое страхование лишней тратой средств, но здесь многое зависит от самого банка.

Объект страхования и возможные риски

В данном случае объект страхования - это залоговое имущество, предоставленное банку в качестве обеспечения кредита. Страховые компании могут отказаться от страхования какого-то определенного вида материальных ценностей. Так, почти наверняка будет отказано в страховании следующих предметов:

- Ценных бумаг (облигаций, векселей);

- Драгоценных и полудрагоценных металлов, а также изделий из этих металлов;

- Доли какого-либо предприятия;

- Имущества, находящегося в неисправном, аварийном состоянии;

- Имущества, которое в силу определенных причин нельзя использовать по его прямому назначению;

- Имущества, которое находится в регионе с высокой вероятностью стихийных бедствий.

Кредитные организации предлагают заемщикам застраховать залоговое имущество в аккредитованных ими страховых компаниях. Так банк будет уверен в надежности страхового полиса и в том, что он будет включать в себя максимально полный перечень страховых случаев, при наступлении которых страховщик обязан будет выплатить возмещение банку. К стандартному списку страховых случаев относится:

- Пожар;

- Взрыв;

- Мошеннические действия со стороны третьих лиц (кража имущества);

- Техногенные аварии;

- Стихийные бедствия.

Если в результате любого из этих событий залоговое имущество будет повреждено, страховая компания должна будет выплатить страховое возмещение. В зависимости от страховщика приведенный список страховых случаев может уменьшаться или дополняться иными ситуациями. Банку выгодней аккредитовать те страховые компании, которые предоставляют максимально возможный перечень страховых случаев.

Особенности заключения договора и совершения выплат

Договор страхования залогового имущества может быть трехсторонним, когда в его составлении участвует страховая компания, заемщик и кредитная организация, или двусторонним, когда в его составлении участвует страховая компания и заемщик. В большинстве случаев в качестве выгодоприобретателя указывается банк. То есть при наступлении страхового случая страховщик совершит выплату возмещения сразу в пользу банка. Если окажется, что сумма возмещения больше суммы задолженности по кредиту, банк вернет заемщику переплаченные средства и закроет заем. Если суммы страхового возмещения не хватает для того, чтобы покрыть всю задолженность, она остается за заемщиком и тот совершает платежи в обычном режиме до тех пор, пока не погасит кредит.

Срок действия договора страхования должен быть равен сроку действия договора кредитования. Если кредитование предоставлено на 10, 20 и более лет, страховщик может обязать заемщика периодически продлевать страховку за отдельную страховую премию. Продление договора страхования залогового имущества особенно актуально при ипотечном кредитовании, когда заем предоставляется на большой промежуток времени.

Заключение

Для кредитной организации страхование залогового имущества выгодно со всех сторон: банк не платит за заключение договора страхования, но по его условиям становится выгодоприобретателем при наступлении страхового случая. Заемщику же страхование залогового имущества не так выгодно, но в данном случае многое зависит от банка, который может вынудить клиента застраховать предмет залога.

Ипотечный кредит, выданный под залог недвижимого имущества, предполагает большой срок погашения: от 5 до 30 лет. И банк, выдавший его, вполне справедливо хочет обезопасить себя от возможных финансовых потерь, к которым могут привести различные обстоятельства. Именно этой цели служит страхование ипотечного кредита.

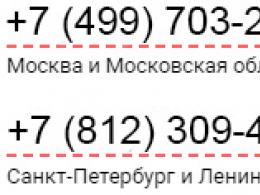

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Что это такое

На сегодняшний день заключение соглашения о выдаче кредита на приобретение жилья на условиях ипотеки предусматривает несколько видов страхования:

- страхование предмета залога (ипотеки);

- личное страхование (здоровья и жизни) заемщика;

- страхование риска утраты права владения (титула);

- страхование ответственности заемщика в случае непогашения им кредита.

Главным назначением всех видов страхования, сопровождающих заключение кредитного договора и договора ипотеки, является, в первую очередь, перераспределение рисков, связанных с длительным сроком погашения долга.

Второй целью, которая ставилась при создании системы ипотечного страхования в нашей стране - сделать ипотеку более доступной, снизить первоначальный взнос и проценты.

Предполагается, что это позволит большому числу желающих решить свои жилищные проблемы не прибегая к помощи государства.

Кому это выгодно

Страхование предмета ипотеки выгодно банку. Ведь именно ему до окончания срока выплаты принадлежит имущество, находящееся под залогом. Следовательно разрушение или снижение стоимости этого имущества в результате повреждения ему невыгодно.

Уберечь себя от таких финансовых потерь банк может при помощи страхования находящейся у него в залоге недвижимости.

Страхование жизни и здоровья наиболее выгодно для самого заемщика. Ведь многие заболевания или травмы ведут к утрате трудоспособности, то есть источника дохода.

А сумма, которая будет выплачена страховой компанией, позволит погасить долг перед банком. В случае смерти заемщика, его наследники также смогут погасить кредит из средств страховки.

Страхование титула так же выгодно именно заемщику. Но только в том случае, когда он является добросовестным приобретателем.

То есть, если выяснится, что приобретение недвижимости произошло с нарушениями не по вине покупателя, то он будет защищен от финансовых потерь, связанных с утратой им прав.

А вот страхование ответственности заемщика выгодно обеим сторонам отношений, связанных с кредитом. Банк оказывается защищен от убытков в случае, если после продажи заложенной квартиры он не получил полной суммы задолженности.

А заемщик получает следующие преимущества:

- снижение первоначального взноса;

- более низкую процентную ставку;

- отсутствие претензий банка в случае прекращения выплат и продажи заложенной квартиры, даже если этих средств не хватит погасить весь долг целиком.

Обязательно или нет страхование ипотечного кредита

Закон обязывает страховать только предмет залога - квартиру или иную недвижимость. Даже если условие о страховке не включено в кредитный договор, заемщик-залогодатель обязан застраховать передаваемое в ипотеку имущество.

На практике же кредит не будет выдан без страхового полиса. Срок такой страховки совпадает со сроком кредита. После его погашения и снятия обременения, обязанность страховать свое имущество превращается в право, которым можно и не воспользоваться в дальнейшем.

Сумма страховки не может быть меньше выданной по кредитному договору. Чаще всего это сумма кредита и 10% сверху.

Но многие владельцы недвижимости предпочитают страховать жилье на полную его стоимость. Это позволит не только покрыть долг перед банком, но и получить остаток суммы на руки, если такая необходимость все же возникнет.

Добровольное

А вот все прочие виды ипотечного страхования являются добровольными. И если банк пытается их навязать заемщику, включив их в договор, то он действует в нарушении положений закона. Хотя понять интерес банка можно. Он желает обезопасить себя от возможно большего числа рисков.

Страхование титула актуально в течение срока давности по данным сделкам, то есть 3 года. Особенно актуальна эта страховка для покупателей на вторичном рынке, где есть вероятность оказаться втянутым в тяжбу о нарушении прав третьих лиц.

Но и на рынке новостроек нередки нарушения и мошеннические схемы, которые могут повлечь за собой признание сделки недействительной со всеми не слишком приятными последствиями.

Страхование же ответственности заемщика настойчиво рекомендуют не только банки и страховые компании, но и законодатель.

Поскольку застрахованные таким образом кредиты расцениваются банком как более надежные, то у него нет необходимости перекладывать свой риск не получить всю положенную сумму на других заемщиков. Стало быть, можно установить меньший процент и уменьшить первоначальный взнос до 10%.

Правовые основы

Основные положения, касающиеся ипотечного страхования изложены в Законе об ипотеке, регулирующем все стороны данного правоотношения ( от 16.07.1998).

Именно в статью 31, посвященную страхованию, были внесены изменения в июне 2014 года. В той же статье закреплена обязательность страхования недвижимости, передаваемой в залог.

Отказаться от добровольного страхования можно, ссылаясь на закона «Об ипотеке», где говориться о том, что заемщик вправе, но не обязан страховать свою ответственность.

А в случае настойчивых требований банка можно сослаться на закон , который прямо запрещает навязывать дополнительные товары или платные услуги.

Какие имеет особенности

Поскольку все виды страхования ипотечного кредита являются самостоятельными, то можно оформить каждый из них по отдельности.

Но на практике чаще всего заключается единый договор, включающий в себя все условия, касающиеся как личного страхования, так и страхования имущества и ответственности. Такой комплексный продукт предлагается многими банками.

Преимуществом такого договора является то, что он обойдется дешевле, чем четыре отдельных. Но стоит помнить, что страхование - продукт индивидуальный.

Условия его будут различны для каждого заемщика. На стоимость страховки будут влиять возраст и профессия заемщика, характеристики приобретаемого жилья, сумма кредита и срок договора.

Но, как правило, это составляет около 1-1,5% стоимости кредита. В редких случаях значение может быть меньше или больше.

Особенность страхования ответственности заемщика в том, что оно не устраняет риск остаться без жилья в случае неуплаты кредита.

Но зато позволяет избежать дополнительных финансовых требований, если после продажи квартиры с торгов, вырученная сумма, в силу различных причин, оказалась меньшей, чем долг по кредиту. Недостающие средства будут выплачены банку страховой компанией, заключившей договор.

Что делать, если не хватает денег на погашение долга при страховом случае

Банкиры уверяет, что такое не может произойти. Перед проведением очередного расчета страховая компания должна узнать, сколько составляет размер долга. При это банк не допускает, чтобы какая-то часть долга была «не прикрывалась» страховым полисом.

Отказ компании от выплаты

В таком случае нужно обратиться в арбитражный суд. Вы должны знать, что банк будет на вашей стороне. Но удиться стоит только в том случае, если вы при оформлении страховки не утали факт, благодаря которому страховой случай произошел. В этом случае, суд будет на стороне страховой компании.

Какие могут быть риски

Различные виды страхования ипотеки преследуют минимизацию последствий различных рисков. При этом перечень страховых случаев, как и размер выплаты будет четко определен договором. Рассмотрим их подробнее.

При страховании недвижимости, переданной под залог, прежде всего учитывается риск уничтожения или повреждения жилого помещения в результате пожара, природной или техногенной катастрофы, технологических ошибок или намеренных действий третьих лиц.

При повреждении жилья возмещение выплачивается заемщику. Разумеется, только в том случае, если он не причастен к наступлению страхового случая.

А вот если жилье было полностью утрачено, то страховую выплату получит банк в размере остатка по кредиту. Рисками личного страхования заемщика будут его смерть или получение инвалидности (I и II группы).

Если данное событие произошло в период действия договора, то на страховую компанию ложится обязанность погасить долг и проценты по кредиту.

Заложенное жилье будет освобождено от обременения и станет собственностью заемщика, а в случае его смерти - наследников.

Страхование титула в качестве риска рассматривает решение суда об утрате права собственности на жилье под залогом. Риск того, что кредит не будет выплачен по различным обстоятельствам, страхуется как ответственность заемщика.

В этом случае, если даже продажа заложенного жилья не покрывает долг, его погашает страховая компания. Для банка это риск финансовых убытков в случае неисполнения обязательств по договору.

Где можно оформить

Несмотря на то, что сегодня услуги по ипотечному страхованию предлагают многие компании, их всех связывают обязательства с Агентством АИЖК.

Эта структура, созданная Правительством для развития системы ипотечного кредитования в России, выступает перестраховщиком по договорам страхования ответственности заемщиков.

При покупке жилья по ипотеке ваша недвижимость становится предметом залога.

Согласно действующему законодательству все, что является предметом залога, должно быть застраховано.

Дополнительно вы можете приобрести еще несколько видов страховок, но, прежде чем это делать, внимательно подумайте, зачастую они просто не нужны.

Обычно сроки страхования вашего жилья равны срокам ипотеки, а цена может варьироваться.

Что такое страхование недвижимости при ипотеке?

Ипотечное страхование - это страхование риска потери денег кредитора, например, если человек, который взял ипотеку, не может выплатить сумму до конца.

Это очень важный момент при покупке любой недвижимости, и он прописан в законе.

Для начала вам потребуется собрать пакет всех документов для банка и страховой компании:

- Справку, подтверждающую ваше здоровье;

- Копию нотариально заверенного согласия супруга или супруги продавца на отчуждение жилого помещения;

- Справку из психоневрологического диспансера;

- Справку из наркологического диспансера.

На следующем этапе вы пишете заявление (его можно получить в банке или ипотечной компании).

Затем банк рассматривает ваше заявление и при положительном ответе проводит предстраховую экспертизу имущества.

Требования к заемщику:

- Минимальный возраст не менее 18 лет, в некоторых компаниях с 20 лет;

- Максимальный возраст не должен превышать 65 лет, но в некоторых компаниях делаются послабления, где-то достаточно принести несколько дополнительных справок из больницы и с работы;

- Многие банки и компании не принимают инвалидов 1 и 2 групп.

Требования к недвижимости:

- Не страхуется помещение, которое находится в аварийном состоянии или ветхом здании, а также в зданиях под снос;

- Некоторые компании не страхуют квартиры, изношенность которых составляет 70 %, помимо этого, не получают страховку помещения, в которых идут строительные работы;

- Некоторые компании (например, «УралСиб») не страхуют недвижимость, которая фигурировала в судебных разбирательствах.

Что можно застраховать при оформлении ипотеки?

- Страхование недвижимости, которая является залогом. Не стоит забывать о таких случаях, как пожары, затопления, стихийные бедствия и прочее. Это все является большой угрозой, которая может забрать ваш дом, а вместе с ним и деньги кредитора. Чтобы не допустить этого, банки страхуют стоимость жилья, дабы в случае катастрофы полностью возместить ущерб;

- Страхование жизни и трудоспособности. Такая предосторожность будет очень кстати, если вы вдруг серьезно заболеете или утратите дееспособность. Страховая компания возместит весь ущерб банку, а вы останетесь со своей квартирой;

- Страхование титула. Нужно только в том случае, если вы думаете, что кто-то сможет посягнуть на вашу собственность. То есть если вы вдруг, не по своей воле, перестанете являться полноправным владельцем недвижимости.

Что необходимо страховать обязательно?

Обязательно нужно страховать только недвижимость, которая служит залогом. Как уже было сказано выше, в случае пожара страховая компания выплатит банку всю оставшуюся сумму по кредиту.

При заключении договора в страховой компании лучше всего в документе указать стоимость всей недвижимости (а не остатка по ипотеке), так в случае несчастья компания не только погасит задолженность по кредиту, но и выплатит вам возмещение.

Что страхуют добровольно?

Страхование жизни и трудоспособности, а также страхование титула вы можете произвести по желанию.

В первом виде страхования заинтересованы все, так, например, в случае смерти заемщика выплачивать ипотеку придется родственникам, принявшим наследство.

Если вы утратили трудоспособность или серьезно заболели, вы тоже вряд ли сможете самостоятельно погасить долг. Для банка и для вас это чревато долгими разбирательствами, которые закончатся отнюдь не в вашу пользу. Поэтому, чтобы обезопасить себя и своих близких, вам предлагается страхование жизни и трудоспособности.

Страхование титула на данный момент довольно бессмысленное дело. Оно необходимо, если у продавца возникнут какие-то наследники, которые не давали согласия на продажу квартиры. Вероятность этого невелика, так как перед продажей каждая сделка проходит тщательную проверку.

На какой срок можно застраховаться?

Сроки страхования:

- На весь период ипотечного кредита;

- На три года (так как этот период является сроком исковой давности по недействительным сделкам);

- На срок, установленный страховой компанией и банком.

От чего зависит цена?

При страховании недвижимости цена для каждого заемщика разная, обычно она составляет 0,3-0,5 от суммы ипотеки.

На образование цены влияет несколько факторов:

- состояние дома;

- наличие отделки;

- конструктивных особенностей здания (например, деревянные перекрытия) и т. п.

Страхование жизни и трудоспособности зависит от:

- состояния здоровья;

- профессиональной деятельности заемщика.

Цена варьируется от 0,3 до 1,5 % от суммы ипотеки.

Страхование титула зависит от его юридической чистоты (например, отсутствие других претендентов на наследство при продаже квартиры наследником). Цена составляет 0,2-0,7% от суммы ипотеки.

Все платежи осуществляются ежегодно. Банк уведомляет страховую компанию об остатке задолженности заемщика, после чего страховая компания высчитывает сумму страхового взноса. Каждый год платежи уменьшаются.

Как уменьшить тариф на страхование?

Вот несколько вариантов, как уменьшить сумму платежа:

- Застрахуйте только те случаи, которые, по вашему мнению, более вероятны. Например, если вы живете рядом с лесом, застрахуйте жилье от пожара.

- Вы можете застраховать не все помещение, а его отдельные элементы, к примеру, пол, потолок, стены и так далее. Такой вид страхования лучше всего применим к складским помещениям.

- Снижение тарифа на страхование также возможно при партнерских взаимоотношениях риелтора и страховой компании, очень часто они сотрудничают, за счет чего отличившиеся клиенты получают скидку.

Что делать, если наступил страховой случай?

- В течение одного дня обратитесь в страховую компанию и банк;

- Пригласите эксперта для проведения экспертизы;

- Соберите необходимые документы:

- заключение эксперта о размере материального ущерба и о стоимости имущества;

- справку правоохранительных органов, доказывающую, что страховой случай наступил;

- в случае потери дееспособности справку из медицинского учреждения;

- в случае смерти застрахованного лица — свидетельство о смерти и ее причине.

Все собранные документы необходимо отнести в страховую компанию, не забудьте также написать заявление об отказе от погашения кредита. Собрав все необходимые документы, вы не только освободите себя от ипотечных выплат, но и получите компенсацию.

Для получения выплат вам необходимо будет предоставить в налоговую инспекцию заявление и прикрепить все необходимые документы:

- свидетельство собственника квартиры;

- договор о приобретении квартиры;

- акт приема или передачи недвижимости;

- счета;

- кредитный договор.

В течение пяти дней ваше заявление будет рассмотрено, и при положительном решении вам будет возвращена часть денег.

Кто является выгодоприобретателем?

Выгодоприобретатель - это лицо, которому предназначен денежный платеж. Им может быть сам собственник или его наследники.

Также выгодоприобретателем может выступать непосредственно банк, выдавший ипотечный кредит.

Подведем итоги

Итак, существует три вида страхования при ипотеке:

- страхование недвижимости;

- страхование трудоспособности и жизни;

- страхование титула.

Первое является обязательным, остальные — нет.

Сумма платежа по страхованию может варьироваться в зависимости от состояния квартиры и здоровья заемщика.

Честно говоря, перед тем как оформлять ипотеку на покупку новой квартиры, я как-то даже не задумывалась о ее страховании. Голова была занята другие – проценты, первоначальный взнос и т.д. Но, к счастью, муж в этом разбирается, удалось все сделать выгодно. Страховка нужна, но, не стоит попадаться на все уловки страховщиков. Мы застраховались на первые три года, т.к. этот период самый трудный.

Организация застраховала имущество сроком на год, которое выступает в качестве обеспечения по кредиту, который оформляется на организацию. Имущество принадлежит учредителю. Имеет ли право организация равномерно в течение года включить этот расход по налогу на прибыль, т.е. в налоговом учете.?

Расходы заемщика на страхование заложенного имущества, которое принадлежит третьим лицам, могут стать предметом спора с налоговой инспекцией.

Судебная практика свидетельствует, что налоговики на местах исключают расходы заемщика на страхование заложенного имущества, которое ему не принадлежит. Однако большинство судов разрешают заемщикам признавать эти расходы в налоговом учете. Но только при условии, что в договоре залога или кредитном договоре имеется условие о возложении обязанности по страхованию предмета залога именно на заемщика.

Если в договоре залога или кредитном договоре прописано, что обязанности по страхованию возложены именно на залогодателя, суды обычно отказывают заемщику в признании расходов на страховку.

Таким образом, только в том случае, если кредитным договором предусмотрена обязанность заемщика застраховать предмет залога и организация готова отстаивать свои права в суде, такие расходы можно признать в налоговом учете.

Если организация применяет метод начисления, то в общем случае затраты на страхование включаются в расходы при расчете налога на прибыль равномерно:

- в течение срока действия договора пропорционально количеству календарных дней в отчетном периоде – если организация платит страховые взносы разовым платежом;

- в течение срока, за который уплачена часть страховой премии (год, полугодие, квартал, месяц) пропорционально количеству календарных дней в отчетном периоде, – если организация платит страховые взносы в рассрочку.

Если организация применяет кассовый метод, то независимо от способа расчетов со страховщиком страховые премии (взносы) уменьшают налогооблагаемую прибыль в момент уплаты.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Статья 1 приведена из материалов ВИП- версия для коммерческих организаций Системы Главбух

1.Статья : Как обосновать расходы на страхование имущества, которое компании не принадлежит

Нередко организациям приходится страховать имущество, принадлежащее третьим лицам, например, принятое на временное хранение, полученное в лизинг или для транспортировки либо предоставленное учредителем в качестве залога по банковскому кредиту. Налоговый кодекс не уточняет, вправе ли компания при расчете налога на прибыль учитывать расходы на страхование имущества, которое не является ее собственностью. Впрочем, и прямого запрета на признание таких расходов НК РФ не содержит.

Значит, при возникновении расходов на страховку чужого имущества организациям необходимо руководствоваться общими принципами признания расходов в налоговом учете. То есть нужно доказать, что эти затраты экономически оправданны, подтверждены документами и связаны с осуществлением деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ). Однако даже при таких обстоятельствах налоговики зачастую исключают расходы на страхование чужого имущества, но суды не всегда с этим соглашаются. Проанализируем наиболее распространенные ситуации.

Заемщик застраховал имущество, которое в качестве предмета залога предоставили за него материнская или дочерняя компания либо другое лицо

Залогодателем по кредиту или иному обязательству может быть как сам должник или заемщик, так и третье лицо (п. 1 ст. 335 ГК РФ). Например, в качестве залога по кредиту, предоставленному организации, может выступать личное имущество ее учредителей, директора, активы материнской или дочерней компании.

Инспекторы исключают расходы заемщика на страхование заложенного имущества, которое принадлежит третьим лицам*

Если предмет залога кредитор не получает на хранение (например, объект недвижимости, производственное оборудование, товары в обороте), то он обычно требует, чтобы заложенное имущество застраховали (подп. 1 п. 1 ст. 343 ГК РФ). Чаще всего такое имущество страхуется за счет заемщика. Ведь прежде всего он заинтересован в получении кредита. Хотя возможны и другие варианты.

Судебная практика свидетельствует, что налоговики на местах исключают расходы заемщика на страхование заложенного имущества, которое ему не принадлежит. Однако большинство судов разрешают заемщикам признавать эти расходы в налоговом учете. Но только при условии, что в договоре залога или кредитном договоре имеется условие о возложении обязанности по страхованию предмета залога именно на заемщика* (постановления ФАС Уральского от 23.07.09 № Ф09-5120/09-С2 и от 06.05.09 № Ф09-2737/09-С3 , Северо-Западного от 25.07.05 № А52-7567/2004/2 округов).

Передаваемое в залог имущество обязан застраховать залогодатель, а фактически его страхует заемщик. Если в договоре залога или кредитном договоре прописано, что обязанности по страхованию возложены именно на залогодателя, суды обычно отказывают заемщику в признании расходов на страховку *(постановления ФАС Поволжского от 02.08.11 № А12-17486/2010 и от 17.05.07 № А12-16837/06-С36 , Северо-Западного от 13.11.06 № А66-2735/2006 округов).

Арбитры исходят из того, что в этом случае расходы заемщика на страхование заложенного имущества нельзя считать экономически оправданными. Ведь он осуществил их для исполнения договора залога, стороной которого даже не являлся.

В договоре страхования в качестве страхователя указан собственник этого имущества, а страховку за него оплатил заемщик. Этот вариант составления договора также вызывает претензии и у налоговиков, и у судов. Например, заемщик признал расходы по такому договору страхования, а инспекторы в ходе выездной проверки исключили их. Суды в подобных случаях соглашаются с налоговиками и отказывают заемщику в учете спорных затрат, так как стороной договора страхования является залогодатель, а не заемщик* (постановления ФАС Северо-Кавказского округа от 23.08.11 № А32-29438/2010 и от 06.12.10 № А32-28733/2009-1/380).

О.З. Беляева,

референт государственной гражданской службы РФ 2-го класса

Елена Вайтман,

эксперт журнала «Российский налоговый курьер»

Страхование имущества относится к имущественному страхованию наряду со страхованием ответственности и предпринимательских рисков ().

Такое страхование является обязательным, если условия и порядок его осуществления определяются федеральными законами о конкретных видах обязательного страхования. Однако законов об обязательном страховании имущества пока нет.

Налоговый учет затрат на страхование (как добровольного, так и обязательного) зависит от периодичности уплаты страховой премии и от метода признания доходов и расходов, который применяет организация*.

Если организация применяет метод начисления, то в общем случае затраты на страхование включите в расходы при расчете налога на прибыль равномерно*:

В течение срока действия договора пропорционально количеству календарных дней в отчетном периоде – если организация платит страховые взносы разовым платежом;

В течение срока, за который уплачена часть страховой премии (год, полугодие, квартал, месяц) пропорционально количеству календарных дней в отчетном периоде, – если организация платит страховые взносы в рассрочку.

Так поступайте, если договор заключен на срок, превышающий один отчетный период по налогу на прибыль (т. е. месяц или квартал).

Если срок договора не превышает одного отчетного периода по налогу на прибыль, то затраты на страхование включайте в состав расходов при расчете налога на прибыль в момент оплаты.

Такой порядок предусмотрен пунктом 6 статьи 272 Налогового кодекса РФ.

Если организация применяет кассовый метод, то независимо от способа расчетов со страховщиком страховые премии (взносы) уменьшают налогооблагаемую прибыль в момент уплаты (п. 3 ст. 273 НК РФ).

Если в бухгалтерском и налоговом учете организация признает расходы на страхование по-разному, в учете возникнут временные разницы (п. 10 ПБУ 18/02).

Олег Хороший

государственный советник налоговой службы РФ II ранга

С уважением,

Светлана Волошина, эксперт Системы Главбух.

Ответ утвержден Сергеем Гранаткиным,

ведущим экспертом Системы Главбух.