Недовешенный ВВП Недавно на интернетовском сайте Госкомстата были размещены данные Организации экономического сотрудничества и развития (ОЭСР) по сопоставлению ВВП 42 стран за 1999 год, подготовленные при участии наших статистиков. России не удалось занять в этом списке призового места. Она оказалась лишь четвертойѕ с конца. Хуже показатели только у Украины (43-е место), Румынии (42) и Турции (41). Наш конкурент по экономическому росту Португалия расположилась в середине списка (20). При среднегодовом росте российского ВВП в 4% Португалию в этом веке нам догнать не суждено: по объему ВВП мы отстаем от нее в 2,8 раза, а следовательно, лишь для сохранения разрыва неизменным на каждый португальский процент прироста нам придется отвечать тремя. По опубликованной статистической информации можно судить, как и в какую сторону едет российская экономика. Такие же сопоставления за 1996 год охватывали 40 стран, и тогда Россия была на 31-м месте. За следующие три года нас обогнали Болгария, Македония, Хорватия и республики Прибалтики. Сделала рывок и Португалия – в 1996 г. она опережала Россию в 2 раза, а через три года уже в 2,8 раза. Резко сдала свои позиции Россия и по сравнению с США – в 1996 г. наш ВВП составлял 24% от американского, а в 1999 г. только 18%. При этом вполне резонно вспомнить о финансовом кризисе 1998 года. Но кризис, как причина проигрыша на трехлетней дистанции экономического соревнования, имеет свою первопричину – бездарную экономическую и денежно-кредитную политику российских властей. Теперь впору задаться вопросом: “А претерпела эта политика какие-либо изменения?”. Ответ очевиден – нет. Политика, а вернее, дрейф на корабле без руля и двигателя продолжается. Успехи, так вскружившие голову М.Касьянову в последние два года, случились не по вине правительства. Они подарены дирижерами мирового нефтяного рынка, в совершенстве освоившими механизмы регулирования разрыва между ценой на нефть и затратами на ее добычу и транспортировку, и которые ориентируют таким способом мировые финансовые потоки в нужном им направлении. Для доверчивых и неграмотных это блюдо подается под соусом “свободный рынок”. Ежедневными сообщениями о том, что цена на нефть повысилась (понизилась) на ѕ процентов, этот “соус” рекламируется так же, как собачий корм или “правильное” пиво. Наши руководящие обыватели из этой навязчивой пропаганды “свободного рынка” усвоили одно: чем больше за экспортный доллар можно получить рублей, тем якобы лучше. Вот мы и подошли к самому интересному в сообщении Госкомстата.

Международные сравнения проводятся в долларах США, но не по его курсам относительно соответствующих национальных валют, а по их паритету покупательной способности (ППС). Вот как объясняет необходимость применения ППС Госкомстат: “Пересчет ВВП по валютному курсу в странах переходного периода и в развивающихся странах приводит к искажению данных за счет того, что фактический валютный курс неточно отражает исходный экономический потенциал, изменяется не синхронно с темпами инфляции на внутреннем рынке, а за счет ряда других факторов”.

Международные сравнения проводятся в долларах США, но не по его курсам относительно соответствующих национальных валют, а по их паритету покупательной способности (ППС). Вот как объясняет необходимость применения ППС Госкомстат: “Пересчет ВВП по валютному курсу в странах переходного периода и в развивающихся странах приводит к искажению данных за счет того, что фактический валютный курс неточно отражает исходный экономический потенциал, изменяется не синхронно с темпами инфляции на внутреннем рынке, а за счет ряда других факторов”.

Расчет ППС не составляет труда. В упрощенном виде его можно описать следующим образом. Берется некий набор товаров и услуг, который обсчитывается по ценам сопоставляемых стран, а полученная стоимость набора (корзины) в одной валюте делится на стоимость того же набора в другой валюте. Соотношение этих сумм и дает искомый ППС. Теперь держитесь за стул. За доллар в 1999 году надо было “платить” не 25 рублей (среднегодовой курс 24,62 руб. за доллар), а, согласно ППС, всего лишь 5 руб. 41 коп. Дальше еще интересней. Берем 4,8 трлн. рублей – ВВП в 1999 г., делим на 5,41руб., и оказывается, что наш ВВП в долларах составил не 195 млрд. долл. по официальному курсу, а аж 887,7 млрд. В результате по физическому объему наш ВВП вырос с каких-то жалких 2,1% от ВВП США до 18%. Вполне приличный результат. Госкомстат уже публиковал подсчитанный им самим ППС за 1999 г., и по доморощенной информации о сопоставлении темпов инфляции он получил еще более выдающийся результат: за доллар надо было давать всего 4 рубля 70 копеек. И это после взрыва потребительских цен после августа 1998 года. Специалисты ОЭСР поправили “амбициозный” Госкомстат и с 37-го места в турнирной таблице опустили наш ВВП таки на 40-е. Однако внутренние цены России для обсчета ППСовской корзины давал Госкомстат. Достаточно занизить их уровень, и ППС станет еще “лучше” для повышения рейтинга российской экономики. Не так суть важно, было такое стремление или оно домыслено нами из вредности, гораздо важнее другие обстоятельства, проистекающие из умышленного унижения национальной валюты. При этом будем исходить из того, что ППС более или менее точно отражает реальную “цену” национальной валюты. В подтверждение этого сошлемся на результаты исследований независимых аналитических центров, также оценивающих доллар значительно ниже 10 рублей. Повторим утверждение Госкомстата: “пересчет ВВП по валютному курсу в странах переходного периода и в развивающихся странах приводит к искажению данных”. Из этого проистекает, что нищета трети населения и острая бюджетная дистрофия – не более чем искажение данных, что на самом деле страна и ее граждане умеренно богаты. И в результате курсового “недоразумения” в текущем и следующем году на выплату 33 млрд. долл. внешнего долга из бюджета придется выделить триллион рублей вместо двухсот с небольшим миллиардов согласно ППС. “Искажение данных” заставит обрезать финансирование обороны и науки, отказаться от восстановления систем жизнеобеспечения населения и отменить федеральные мандаты, не обеспеченные финансированием, как назвал в бюджетном послании президент страны законодательно закрепленные обязательства государства в социальной сфере. Поскольку за два года перерасход на выплату долга составит почти 800 миллиардов рублей, необходимо задаться вопросом: “А был ли мальчик? Не приснилось ли нам финансовое благополучие, и если не приснилось, то где деньги?”. Начнем с экспортеров. Их валютная выручка после конвертации в рубли в 1999 г. вспухла почти в 5 раз по своей покупательной способности на отечественном рынке. За счет чего? Прежде всего, за счет уменьшения доли в затратах заработной платы, которая обесценилась по отношению к произведенному продукту в рублях по курсу в те же самые почти 5 раз. Во-вторых, за счет налогов, на уплату которых теперь тратится существенно меньшая часть валютной выручки (экспортные пошлины, устанавливаемые в иностранной валюте, в этой “игре” не участвуют). В-третьих, за счет относительно подешевевших товаров и услуг отечественных поставщиков. Это тот неправедный доход, который следует назвать курсовой рентой или оброком, собираемым экспортерами не на внешних рынках, а в карманах населения и своих отечественных смежников. Этот доход искусственного происхождения частично выпал на внутренний рынок через заказы экспортеров, но основная часть его в экономику не попала. Она, эта часть, либо законно лежит на счетах экспортеров и Центрального банка в зарубежных банках, либо пребывает в бегах. Правительство и обслуживающие его экономисты утверждают, что “дешевый” рубль якобы повышает конкурентоспособность отечественных товаров и обеспечивает экономический рост, а экспортеры – основные благодетели государственной казны. В действительности все происходит с точностью до наоборот. Обрушение рубля после августа 1998 года Минфином, Центральным банком и так называемыми системообразующими банками, поддержанное правительством С.Кириенко (сговор? ответа до сих пор нет), привело к следующим результатам. Эффективность экспорта была искусственно повышена за счет перераспределения финансовых ресурсов от всех агентов внутреннего рынка, включая население и бюджетную систему, в пользу экспортного сектора. Внутренний рынок из-за этого сжался. Реальные денежные доходы населения – основного потребителя на внутреннем рынке, до сих пор ниже чем в предкризисный период примерно на четверть. Подконтрольная правительству доходная база региональных бюджетов сократилась, тогда как ее зависимость от непредсказуемого изменения внешнеэкономической конъюнктуры резко увеличилась. За подтверждениями отправимся на внутренний рынок. После кризиса 1998 года было много шума вокруг того, что отечественные производители плохо используют шанс потеснить иностранные фирмы на отечественном рынке. А как они могли оправдать правительственные ожидания роста импортозамещения? Возьмем легкую промышленность. Импортные хлопок и шерсть стали дороже в те же пять раз за счет оброка, который уплачивают текстильщики экспортерам, покупая доллары на валютной бирже. “Выигрыш” же их заключался в подешевевших рабочей силе, амортизации и других отечественных ресурсах. Реализовать такой “выигрыш” невозможно: облегченные карманы потенциальных покупателей не могут компенсировать выросшие затраты на основные виды импортного сырья. Загляните в статистические данные, и вы убедитесь, что так и было. А что будет, если валютный курс приблизится к ППС? Затраты на импортируемые хлопок и шерсть снизятся относительно зарплаты покупателей более чем в 5 раз. Подешевеют импортное оборудование и передовые технологии. Главное, они станут доступными для обрабатывающих отраслей промышленности с изношенными до предела фондами. У нефтяных и металлургических баронов выручка сожмется или, что одно и то же, затраты многократно вырастут. Какие же отрасли в этих условиях будут конкурентоспособными, а у каких от нынешней эффективности останутся лишь воспоминания? Недоуменные вопросы можно множить. Остановимся на предстоящем присоединении России к ВТО. Как будет формироваться валютный курс при приходе на российский рынок зарубежных финансовых организаций? Господин Медведков на переговорах об условиях вступления России в ВТО грудью защищает страну от требования супротивных сторон вывести цены на энергоносители на уровень мировых. Не пора ли ему сменить позицию и потребовать от них, чтобы они у себя перешли на российские соотношения цен на энергоносители и, например, авиационные двигатели. Ведь по ППСовскому курсу даже внутренняя цена на вроде дешевый газ выше европейской, а уж про нефть и особенно уголь говорить нечего – нефть окажется выгоднее ввозить, чем экспортировать. В этом плане и господину Чубайсу стоит заменить пластинку – за энергию наш потребитель уже платит “мировые” тарифы, а за топливо и его перевозку энергетики платят дороже, чем их европейские коллеги. Машиностроителям отечественный металл обходится дороже, чем российский металл их зарубежным конкурентам… Как разбирается М.Касьянов в этом сумасшедшем доме и почему требует от Центрального банка не допускать отставания изменения валютного курса от темпов внутренней инфляции – понять невозможно. Может быть, пора покончить с “искажением данных” и решать экономические проблемы в системе объективных стоимостных ориентиров?

Но чтобы добиться этого, главе правительства необходимо, в первую очередь, осознать, что такое национальная волюта и значимость ее суверенитета и равноправия среди прочих валют на мировых рынках. Попробуем ему в этом помочь разобраться.

Сколько “весит” рубль? Когда мы покупаем на базаре, к примеру, картошку, то участвуем в измерении ее массы, то есть взвешивании при помощи соответствующих мер – гирь и весов. Но мало кто задумывается, что при каждой покупке чего бы то ни было мы вместе с продавцом измеряем еще и стоимость купленного товара, выражаемого его ценой, а мерой стоимости, “гирями” для взвешивания стоимости, являются деньги, характеризующиеся определенной покупательной способностью. С возникновением государств в каждом из них появлялись свои различные меры массы, длины и прочих физических величин. Различия между ними с расширением международной торговли все больше мешали справедливому товарообмену. Поэтому во второй половине XIX века мировое сообщество во избежание взаимного обмера и обвеса договорилось о единстве измерения физических величин и использовании для этого соответствующих единых мер. Упрощенно говоря, договоренности эти были направлены на то, чтобы, к примеру, килограмм картошки в любой точке земного шара весил одинаково. И для этого страны создали соответствующие международные эталонные меры, в том числе килограмма, а у себя с тех пор используют их национальные копии, по которым периодически поверяют так называемые рабочие меры и средства измерения, в частности, те же гири и весы. Вопрос об эквивалентности, без обмана, международного товарообмена по стоимости, то есть по паритетам покупательной способности валют, в те времена решался благодаря существовавшим тогда мировым деньгам – золоту, игравшему роль международной меры стоимости или, как говорили, золотого стандарта. Но в качестве средства платежа использовались национальные символические деньги – бумажные и металлические. Они являлись носителями информации о представляемой ими мере стоимости, то есть количестве отображаемого ими золота. Ведь бумажная валюта в большинстве стран обеспечивалась тогда национальными запасами золота и других драгоценных металлов, и курсы обмена валют устанавливались по их золотому паритету, то есть по отношению стоимости грамма золота в соответствующих национальных денежных единицах. Так как по мере развития промышленности объемы товарного производства непрерывно возрастали, то для поддержания баланса товарно-денежного обращения приходилось соответственно увеличивать национальные денежные массы. Но запасы золота из-за ограниченности его добычи увеличивались при этом незначительно. Поэтому денежные единицы “отоваривались” все меньшим и меньшим его количеством, то есть они девальвировались. А так как росла стоимость увеличивавшихся объемов национальных товарных масс, то соответственно, причем неоправданно, дорожали и отстававшие по приросту национальные запасы золота, которые – долями и целиком – являлись мерами стоимости этих товарных масс. В результате, когда покупательная способность многих денежных единиц стала значительно превышать стоимость обеспечивавшего их золота, государства стали отказываться от мировых денег и золотого паритета в установлении курса валют. А так как истинными деньгами могут быть только товары, а не “справки” об их стоимости – символические деньги,- то наследниками функций золота, включая меру стоимости, стали сами национальные товарные массы. Сказанное наглядно проявляется при безналичных расчетах – бартере или оплате продукции безналичными деньгами, когда покупатель и продавец оперируют не символами денег, а информацией о стоимости товара. Что же касается наличных символических денег, то они, вместо опосредованных, превратились в прямые физические носители информации о мере стоимости соответствующих национальных товарных масс, а “безналичка” является виртуальным носителем этой информации. При этом мера стоимости оказывается отражением покупательной способности соответствующей денежной единицы. А сумма национальных денежных единиц, то есть денежная масса – сумма символических наличных и безналичных денег,- с учетом числа ее оборотов (обычно за год) должна равняться стоимости товаров и услуг с учетом их обращения, чтобы они могли попасть к потребителю. Что же касается валютного курса, то он в нормальных странах сейчас устанавливается близким к паритетам покупательной способности соответствующих валют. Такой объективный курс их обмена необходим для обеспечения эквивалентности международного товарообмена по стоимости. Для этого государства, проводящие экономическую и финансовую политику в национальных интересах, требуют оплачивать экспортируемую продукцию только в своей национальной валюте. Ведь тогда паритетные курсы обмена устанавливаются как бы автоматически по соотношениям стоимости содержимого соответствующих экспортных “корзин” в валютах торгующих друг с другом стран, а отношение курса обмена с долларом к соответствующему паритету покупательной способности валют оказывается меньше или близким к единице. В странах же Восточной Европы и СНГ, включая Россию, такие отношения оказываются в несколько раз боґльшими, так как оплачивается их экспортная продукция долларами. Если отношение курса какой-то валюты к доллару и их паритета покупательной способности оказывается меньше единицы, то это свидетельство дефицита этой валюты в США. Такое происходит когда соответствующая страна продает за свою валюту американцам товаров больше, чем закупает у них. В США действительно наблюдается значительное отрицательное сальдо внешнеторгового и валютного – в евро – оборота. А в странах ЕС экспорт в США превышает импорт примерно на 100 млрд. долларов в год. Поэтому немудрено, что с устранением политических преград евро по праву занимает свое место лидера (подробней см. “Карету доллару, карету!” – “ПВ” № 18-19, 2001 г.). Оплата экспортной продукции валютной страны-экспортера объективно обусловлена необходимостью соблюдения функции национальных денег как меры стоимости национальной товарной массы и поддержания в стране баланса товарно-денежного обращения. Мы же требуем оплачивать свой экспорт долларами США, и это явилось одним из значимых факторов подавления покупательной способности рубля, который сделали заложником фальшивого стандарта стоимости – доллара. Анализ денежной политики, проводимой в стране, показывает, что власти уже давно пренебрегают истинным “весом” российского рубля и систематически фальсифицируют его. Дело в том, что российская мера стоимости, ее масштаб, а также денежная масса поставлены в зависимость не от стоимости отечественной товарной массы, как это диктуют экономические законы, а от имеющейся в стране иностранной валюты и ее стоимости на внутренних базарах-биржах. Именно недопустимая в принципе привязка базарным образом рубля к доллару явилась одной из основных причин развала экономики нашей страны. Если бы российские экспортеры требовали оплаты той же нефти рублями, ее и покупать стали бы по нашим внутренним ценам. Учитывая паритет покупательной способности по нефти, то есть соотношение ее среднемировой и среднероссийской цены на начало этого года, обменный “нефтяной” курс не превысил бы десяти рублей за доллар, а паритет по газу – двух рублей. И так как из России вывозятся в основном нефть, газ и металлы, то средневзвешенный паритет покупательной способности по экспортной “корзине”, вычисленный с учетом доли в ней каждого вида продукции, вряд ли превысил десять рублей к доллару. По другой цене зарубежные импортеры просто не стали бы “покупать” рубли, чтобы расплатиться, к примеру, за газ. Нынешний же спекулятивный курс втрое больше, что и провоцирует экспортеров высоколиквидной продукции на дальнейшее разрушение внутреннего рынка, вместо увеличения добычи той же нефти, и вывоз капитала из страны.

Ведь в начале этого года российские нефтяные компании продавали нефть за рубежом в среднем по 134 доллара, или по 4150 рублей (по курсу) за тонну, а внутри страны – по 1455 рублей. Таким образом разница составляла почти 2700 рублей, или 87 долларов. Если нефть продает сама компания, то за рубежом можно оставлять с каждой проданной тонны половину выручки в валюте (другую половину требуется продать внутри страны). А если нефть в России приобретает подставная офшорная фирмочка, то почти две трети выручки с частью невыплаченных налогов в Россию уже не возвращаются. Таким образом, устанавливаемый базарным путем курс обмена рубля служит “крышей” для масштабной легальной контрабанды капитала (см. “Правительственная крыша для контрабанды нефти”.- “ПВ” № 9-10, 2002 г.). И одна из причин его вывоза – развал нашего внутреннего рынка.

Финансовый стриптиз Следует заметить, что развал нашего внутреннего рынка вызван низким платежеспособным спросом на все и вся. А спрос такой порожден несколькими причинами. Первая – средняя цена труда в стране примерно в три раза меньше действительного прожиточного минимума, который, по оценкам, составляет свыше 5000 рублей, а не 1804 рубля, “установленного” в августе этого года правительством (любопытно, кто из членов кабинета был подопытным в эксперименте на выживаемость за такие деньги?). А ведь если вдуматься, то вся продукция в стране производится и покупается на деньги населения. Ведь в той же булке хлеба сидят все затраты, налоги и прибыль по всей цепочке ее производства – от руды и сельхозтехники, удобрений и топлива для тракторов и комбайнов до муки и транспортировки готовой выпечки в магазины. Иначе говоря, промышленная продукция сама по себе никому не нужна. Она требуется для производства потребительских товаров и услуг, которые может оплатить население. Покупая тот же хлеб, люди оплачивают и добычу руды для производства металла для сельхозтехники со всеми налогами. И так далее. Поэтому население страны платит в казну со своих доходов не 13% “самого низкого налога в мире”, а гораздо больше. Кроме того, оно платит еще налог товаропроизводителям и спекулянтам в виде получаемой ими прибыли. Причем доля налогов в доходах малообеспеченных людей оказывается гораздо большей, чем у богатых. Вторая причина низкого платежеспособного спроса – развал денежного обращения из-за привязки рублевой массы к валютным резервам в стране и созданного тем самым дефецита денежной массы, которая не превышает 14-15% от ВВП. В то время как в нормальных странах это соотношение составляет от 50 до 90%. Правда, в США оно превысило 130%. Но немалая часть американских долларов находится за пределами Соединенных Штатов в спецкомандировках, в том числе в России, в качестве фальшивой меры стоимости, к которой российская денежная масса привязана фальсифицированным курсом. Получается парадоксальная картина. Экспортеры, продав за безналичные доллары ту же нефть, не могут привезти эти виртуальные деньги в Россию. Этот фантом, которым оплачена реальная продукция, остается на корреспондентских счетах российских банков в банках США. Таковы правила. А под часть этого фантома, “продаваемого” внутри России, Центробанк выпускает по валютному базарному курсу рубли. Спрашивается, почему их не напечатать сразу и сколько нужно? Хотя бы 50% от ВВП. Ведь вместо того, чтобы самим напечатать денег столько, сколько требуется для баланса (в обороте) с отечественной товарной массой, наши правители набрали в долг с процентами чужие фантомные доллары, под них по фальсифицированному курсу выпускали рубли, которые тратились на финансовые спекуляции. А расплачиваться приходится за счет налогов, в том числе получаемых от экспорта сырья, которых существенно не хватает, чтобы возвратить долги и жить по-человечески. Так и продолжается: нам – денежный фантом, мы в обмен – товары живьем при разваливающемся внутреннем рынке. К тому же значительная часть и без того явно недостаточной для экономики денежной массы замораживается правительством в казначействе как “дополнительные” доходы и Центробанком – в виде резервных отчислений. В результате в промышленности оборотные активы не превышают половины объема производимой продукции, в сельском хозяйстве – трети… Поэтому и налогов собирают как минимум вдвое меньше, и неплатежи растут, и бартер все еще в обиходе… Зато девальвация рубля и ценовая инфляция весьма выгодны правительству, так как позволяют получать “дополнительные” доходы, замораживаемые в казначейском “чулке”. Поэтому и ратуют в правительстве за искусственную синхронизацию этих процессов. Девальвация рубля со значительным отрывом от его паритета с долларом вынуждает импортеров взвинчивать цены (в рублях) на ввозимую в Россию продукцию. Подорожание же импорта, в свою очередь, ведет к дальнейшему увеличению затрат при производстве отечественной продукции с импортными компонентами. Таким образом, несоблюдение эквивалентности международного товарообмена по стоимости порождает и усиливает ценовую инфляцию. А догоняемые несуществующие “мировые” цены, так как нет мировых денег, оказываются при этом чем-то вроде линии горизонта. Попытки российского правительства увеличить экспортную пошлину на ту же нефть есть не что иное, как некоторое снижение для ее экспортеров валютного курса доллара. Но такая мера только подталкивает внутренние цены к дальнейшему росту. Все эти процессы усугубляются проеданием основных производственных фондов. Зачем вкладывать деньги в их обновление, если правительство делает все для разрушения внутреннего рынка? Поэтому и капиталы – десятки миллиардов долларов ежегодно – не возвращаются в страну и не работают даже на простое воспроизводство отечественной экономики. Чтобы разорвать этот порочный круг, напоминающий воронку омута, необходимо, в первую очередь, избавиться от наркотической долларовой зависимости и восстановить сбалансированное с товарным рублевое денежное обращение. Но прежде чем эвакуировать валютного “гостя”, чувствующего себя у нас хозяином, на его историческую родину, потребуется решить целый букет проблем. О том, что это за проблемы и как их можно разрешить – предмет отдельного разговора (см. “Как вместо лагерной зоны создать цивилизованную экономику” – ПВ” № 1, 2000 г.). И, наконец, еще раз о вступлении России в ВТО. Те, кто ратуют за немедленную интеграцию с этой организацией, не задумываются об отсутствии у рубля статуса свободно конвертируемой валюты. Иначе говоря, у России нет пока своих денег для международного эквивалентного по стоимости товарообмена. Поэтому в условиях полной свободы ввоза и вывоза товаров и отмены обязательной продажи части валютной выручки от экспорта спекулятивный курс рубля поспособствует, с одной стороны, еще большему оттоку капитала за рубеж, а с другой – дальнейшему и окончательному развалу нашего внутреннего рынка. И для такого развала существует несколько взаимосвязанных причин. Как отмечалось выше, исходная причина – дефицит денежного обращения из-за привязки рублевой денежной массы к валютным в стране резервам. Вызванный этим обстоятельством громадный дефицит оборотных средств не позволяет большинству российских предприятий выпускать конкурентоспособную продукцию. Поэтому после снятия таможенных барьеров в страну вновь хлынет поток относительно дешевого импорта, и отечественное производство свернется еще больше, что приведет одновременно к еще большему сокращению налогооблагаемой базы и платежеспособного спроса населения – вырастет и безработица. Такое уже произошло в начале 90-х, и тогда были разрушены высокотехнологичные отрасли. Но дешевизна продлится недолго. Завладев быстро и окончательно нашим рынком, зарубежные поставщики взвинтят цены по валютному курсу на импортируемое оборудование и ресурсы, необходимые для сырьевых отраслей, работающих на экспорт. Что касается создания в России собственных предприятий, то иностранные инвесторы будут опасаться криминогенной обстановки.

Одна из принципиальных причин невозможности сегодня достичь экономической равноправной глобализации, формой которой является, в частности, и ВТО,- нерешенность проблемы эквивалентности международного товарообмена по стоимости. К примеру, в Европе литр бензина стоит около 1 доллара, а у нас 9-10 рублей. Иностранный турист, приехав в автомобиле в Россию и поменяв по курсу доллар на 31 рубль, сможет купить на эти деньги три литра бензина, а российский водитель в странах ЕС приобретет на доллар, поменяв его на 31 рубль, лишь один литр. Налицо явная дискриминация в товарообмене. Чтобы ее устранить, мировое сообщество должно договориться о проведении международной политики единства измерения стоимости – назовем ее политикой валютной глобализации – подобно тому, как в XIX веке страны договорились о международном единстве измерения физических величин. Основой валютной глобализации явится установление валютных курсов равными паритетам покупательной способности соответствующих валют. Причем, дифференцированно для групп товаров – для большей достоверности – и с их корректировкой согласно инфляции. Тогда исчезнут “слабые” и “сильные” валюты, как не существует “сильного” килограмма или “слабого” фунта, и мир во многом перестанет зависеть от финансовых спекулянтов, наживающихся на недостоверных валютных курсах. n

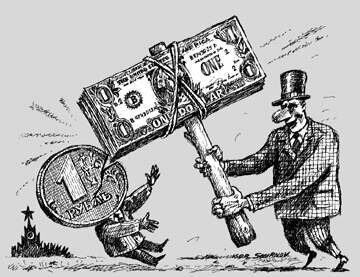

Рисунок Игоря СМИРНОВА